はじめに:介護現場の日常と「見えない不安」の正体

日々のケアプラン作成や夜勤に追われる毎日。

「老後はこのままで大丈夫か」とふと不安になることはありませんか?

その正体は、「加齢で体力が落ちるのに、それを補う資産が育っていない」ことへの恐怖です。

昨今の金利上昇ニュースを見て、「早く住宅ローンを返さなきゃ」と焦るのは禁物。

手元の現金を失うことは、「辞めたい時に辞められない」罠に自らハマるようなものです。

本稿では、インフレ時代の賢いローンの付き合い方と、介護職が人生の主導権を取り戻すための「資産形成戦略」を解説します。

1. 「変動金利1.4%」は本当に怖いのか?数字で見るインフレの正体

多くの人が抱く「金利が上がったら怖いから繰り上げ返済すべき」という悩み。

しかし、現代の経済環境では、金利上昇は必ずしも「借金の返済を急げ」という合図ではありません。

① 実質金利という考え方

私たちが意識すべきは、銀行に払う金利(名目金利)ではなく、そこから物価上昇率を引いた「実質金利」です。

- 金利が1.4%に上がったとしても、

- 物価や賃金が2.0%上がっていれば、

- 実質金利は「マイナス0.6%」です。

これは「お金を借りている人の方が得をしている」状態です。

10年前の100万円に比べて、今の100万円で買えるものが少なくなっている(=お金の価値が下がっている)世界では、借金の額面も相対的に小さくなっているのです。

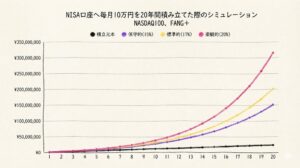

② 投資リターン(5〜7%)との圧倒的な差

現在、多くの介護職の方がつみたてNISAなどで利用しているインデックス投資(全世界株式など)の期待利回りは年利5%〜7%です。

住宅ローンの金利が1.4%に上がったとしても、その差は依然として3.6%以上あります。

1000万円を繰り上げ返済に使えば、年間14万円の利息負担はなくなります。

しかし、その1000万円をそのまま運用し続ければ、年間50万円の利益を生む可能性があります。

この年間36万円の差を、将来の自分への「ボーナス」として残しておくべきです。

2. 「繰り上げ返済」が招く、人生の流動性の危機

借金を完済すれば、確かに精神的には身軽になります。

しかし、物理的には「流動性(いつでも使える現金)」を失うというリスクを抱えることになります。

家はお金を生まない

これが繰り上げ返済の最大の問題です。

例えば、手元の1000万円をすべて繰り上げ返済に使ったとします。借金は大幅に減りましたが、通帳残高はほぼゼロ。

そんな時に、

もし自分が体調を崩して休職を余儀なくされたら?

あるいは急に実家の親の介護が必要になり、まとまった旅費や施設費用が必要になったら?

銀行は「昨日ローンを返してくれたから、生活費を貸してあげよう」とは言ってくれません。

家は確かに資産ですが、いざという時にご飯を食べさせてくれるわけでも、お金を生んでくれるわけでもないのです。

家にお金を突っ込みすぎて、身動きが取れなくなる。

これはまるで、重たいリュックを背負って人生を歩くようなものです。

目の前に「トラブル(水たまり)」があっても、荷物が重すぎて避けることすらできなくなってしまいます。

一方で、ローンが残っていても手元に1000万円があれば、当面の生活費や急な出費にも対応できます。この「いざとなったら数年は働かなくても生きていける」という安心感こそが、長い人生を支える最強の防具になります。

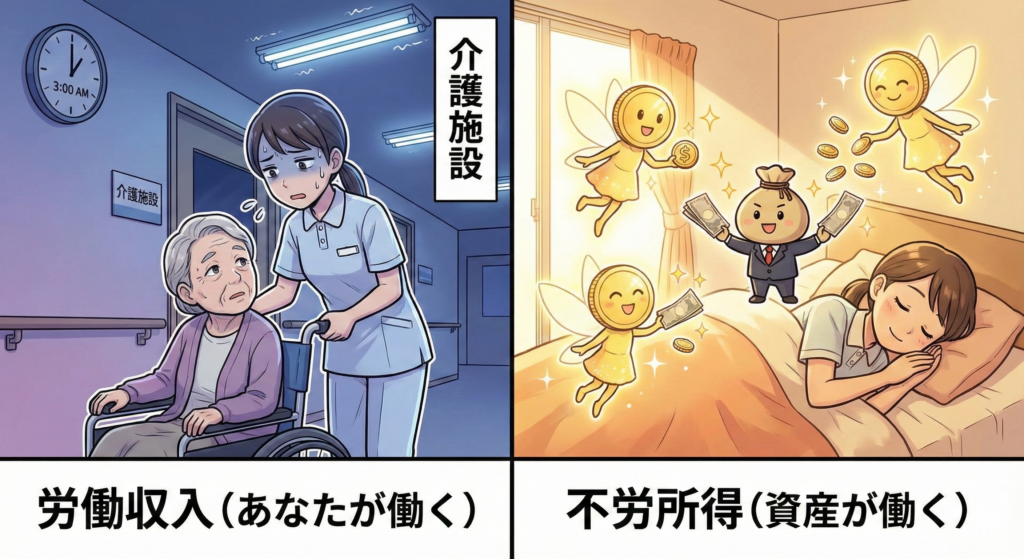

3. 資産1000万円が「あなたの代わりに夜勤をしてくれる」

介護現場における最大のリスクは、夜勤という「身体を削る労働」への経済的依存です。

若いうちは体力でカバーできますが、年齢を重ねるにつれ、夜勤明けの疲労回復には時間がかかるようになります。

ここで、実際の「夜勤手当の相場」と「資産収入」を比較してみましょう。

夜勤手当 vs 資産収入

各種調査によると、特別養護老人ホーム(特養)における介護職員の夜勤手当は、1回あたり平均約6,700円前後と言われています。

仮に月5回の夜勤をこなした場合、手当の合計は月約3万3,500円、年間で約40万円になります。

この40万円のために、夜勤をされる方は年間60日もの夜を施設で過ごしているわけです。

では、1000万円の資産はどうでしょうか。

1000万円を年利5%(税引前)で運用した場合の期待リターンは、年間50万円です。

- 夜勤(月5回・年60回): 年収プラス 約40万円(身体的負担:大)

- 資産(1000万円運用): 年収プラス 約50万円(身体的負担:ゼロ)

つまり、あなたが1000万円の資産を持つということは、「資産という優秀なパートナーが、あなたの代わりに夜勤に入り、あなた以上の金額を稼いでくれている」ことと同じなのです。

この裏付けがあれば、

「身体がキツイから夜勤のない日勤のみの働き方に変える」

「負担の大きい職場から転職する」

といった、自分の健康を守るための選択が現実的になります。

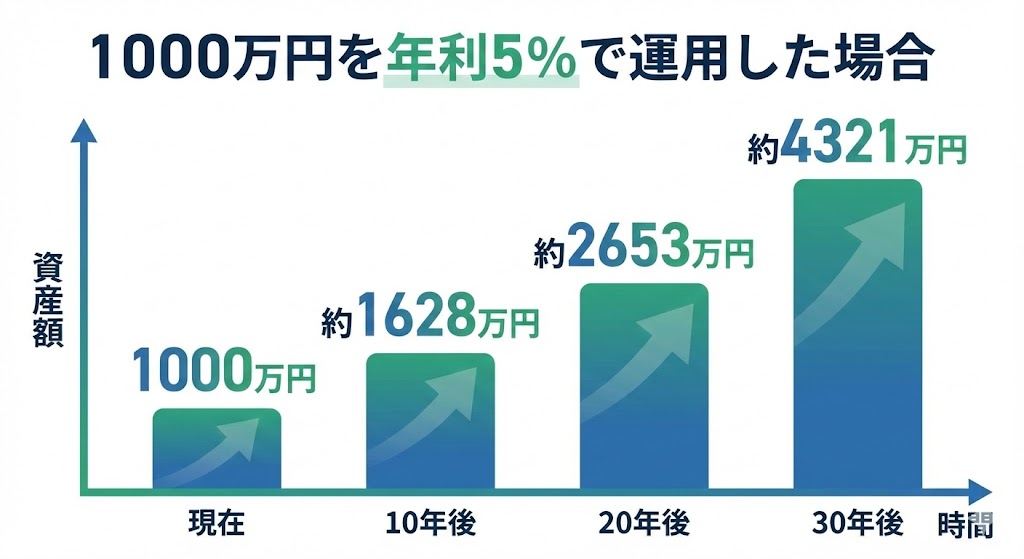

4. 30年で4倍に。「放置」するだけで資産はここまで育つ

私が目指しているのは、単にローンを完済して「マイナスをゼロにする」ことではありません。

複利の力を最大限に活用し、ローン残高などが誤差に見えるほどの「圧倒的な資産」を築き、経済的な自由を手に入れることです。

「借金がある」ということは、裏を返せば「手元の現金を運用に回せる」ということ。

現役で働けるうちに「元本」さえ作ってしまえば、あとは複利の力が驚異的なスピードで資産を育ててくれます。

以下は、今ある1000万円を追加投資ゼロで「放置」した場合のシミュレーションです。

元本1000万円からの成長推移(年利5%運用)

- 現在: 1,000万円

- 10年後: 約1,628万円(+628万円)

- 20年後: 約2,653万円(+1,653万円)

- 30年後: 約4,321万円(+3,321万円)

いかがでしょうか。 最初の10年で約1.6倍になりますが、30年後には4倍以上の4000万円オーバーに達します。

これが、時間が経つほど加速する「複利」の魔法です。

一度1000万円のダムを作ってしまえば、あなたが寝ている間も資産は働き続けます。 将来、資産が十分に育ったタイミングで、

- 膨らんだ資産の一部でローンを一括返済し、住居費をゼロにする。

- 低金利のローンはそのままに、資産を取り崩して豊かな生活費に充てる。

- FIRE(早期リタイア)を実現し、自分の好きなことだけに時間を使う。

これらを自由に選べるようになります。

単に借金を返すために働くのではなく、「資産を育てて、人生の選択肢を増やす」。この主導権を握ることこそが、私たちが目指すべき真のゴールです。

5. DIE WITH ZERO:今を犠牲にしない資産形成

最後に、私がバイブルとしている『DIE WITH ZERO(ゼロで死ぬ)』の考え方を紹介します。

この本は、死ぬ瞬間が最も金持ちになるのではなく、「今しかできない経験にお金を使おう」と説いています。

私たちは職業柄、「残酷な真実」を目の当たりにします。

通帳には数千万円の残高がある。けれど、認知症が進み、ここがどこなのか、自分が何を食べたいのかも分からない——。 そんな利用者様を、これまで何人も見てきました。

その数千万円があれば、もっと足腰が丈夫なうちに、家族と旅行に行けたかもしれません。美味しいものも味わえたはずです。

「使いきれなかったお金」は、その人の人生の満足度を1ミリも上げてはくれません。

だからこそ、未来のために今を犠牲にしすぎてはいけません。

- 思い出への投資: 色褪せない記憶を作る旅行や体験。

- 健康への投資: 身体が動く時間を伸ばすメンテナンス。

- 時間の買戻し: 家族と笑って過ごすための時短家電。

これらは浪費ではなく、人生を豊かにするための「投資」です。

思い出は「記憶の配当」となって、死ぬ瞬間まで、あなたの心を温め続けてくれるのですから。

結論:1000万円は「自分を守る」ための強力な武器

住宅ローン繰り上げ返済という思考に縛られず、手元の現金を活かして世界経済の成長に乗せる。

これは、夜勤やハードワークを否定するものではありません。

しかし、年齢や体力に合わせて「自分に合った働き方にシフトする」ためには、経済的な裏付けが必要です。

1000万円はゴールではありません。

しかし、「人生の選択肢(オプション)を自分の手に取り戻すための、最短のチケット」です。

住宅ローンを賢く活用し、自分自身の身体と時間を大切にしながら、まずはこの武器を手に入れるところから始めてみませんか?

【免責事項】

当ブログは情報提供を目的としたものであり、特定の金融商品の売買を推奨・勧誘するものではありません。

投資に関する最終決定は、ご自身の判断と責任において行ってください。

当ブログの情報に基づいて生じたいかなる損失についても、一切の責任を負いかねますのでご了承ください。