こんにちは、主任ケアマネのMamoruです。

この記事は、きれいごとは抜きにして書きます。

毎日現場で戦う介護職・看護職の仲間たち。必死に働くサラリーマンの方。 そして、子育てや老後資金に不安を抱えるすべての人へ贈る、「お金の残酷な真実」と「唯一の希望」についての話です。

先に結論を言います。

「銀行に貯金だけしている」

もし、あなたがこの状態なら、あなたの大切なお金は、今この瞬間も「腐って目減り」し続けています。

「投資なんて怖い」「ギャンブルでしょ?」

その気持ち、痛いほどわかります。なぜなら、私自身が過去にFXや個別株で約300万円という大金を失った経験があるからです。

しかし、その私が、なぜ今「株式投資(NISA)こそが最強の解決策だ」と断言するのか。

この記事では、私の失敗談も交えながら、「NISAで実際にいくら増えるのか」という生々しいシミュレーションを公開します。

あなたの「20年後の未来」を、ここから変えていきましょう。

第1章:幻想の「金利0.5%」と、インフレという「確実な敗北」

2025年11月以降、日本も「金利がある世界」に戻ってきました。 ネット銀行の定期預金で0.5%前後の金利がつくようになり、「貯金も悪くない」と思っていませんか?

ハッキリ言います。それは大きな落とし穴です。

「金利」という小さなお小遣いに目を奪われ、「インフレ」という巨大な泥棒に気づいていません。

貯金=「年率-2.5%」で損をする世界

計算してみましょう。仮にインフレ率(物価上昇)が年3%で、銀行金利が0.5%だったとします。

- 銀行預金: 100万円が1年後に 100万5,000円 に増える。(+5,000円)

- モノの値段: 100万円の車が1年後に 103万円 に値上がりする。(+3万円)

お気づきでしょうか?

通帳の残高は増えたのに、「モノを買う力(購買力)」は2万5,000円分も失われているのです。

【残酷な現実】 インフレ率(3%) - 銀行金利(0.5%) = マイナス 2.5%

銀行にお金を預けているだけで、あなたは毎年確実に資産を減らしているのと同じです。

介護・看護職にとって「インフレ」は死活問題

特に私たちのような、介護・医療職にとってインフレは脅威です。 一般企業なら物価上昇に合わせて商品価格を上げ、給料アップも期待できます。

しかし、私たちの給料の原資は「国が決める報酬」です。 スーパーの食品が2倍になっても、介護報酬が明日から2倍になることはあり得ません。

「支出は増え続けるのに、収入は増えない」

このジリ貧状態から抜け出すには、給料以外に「お金が増える仕組み」を持つしかないのです。

第2章:なぜ「株式投資」がインフレ最強の解決策なのか

インフレ対策の答えはシンプルです。 「現金」ではなく、「価値が上がるモノ(資産)」を持つこと。

その最適解が、国が用意してくれた非課税制度「NISA(ニーサ)」を使った株式投資です。

株式とは、いわば「会社の一部」です。

インフレでモノの値段が上がれば、企業の売上や利益も増え、結果として「株価」も上がります。

- 貯金: インフレに負けて価値が下がる

- 株式: インフレを味方につけて価値が上がる

NISAは、この株式投資で得た利益を「税金ゼロ」にしてくれる、最強のチケットです。

まだ持っていない人は、武器を持たずに戦場にいるのと同じです。

第3章:【世代別】NISAとの向き合い方

「もう若くないから」と諦める必要はありません。NISAは全世代にメリットがあります。

- 20代・30代: 最大の武器は「時間」です。少額でも今始めれば、複利の力で老後不安はほぼ消滅します。

- 40代・50代: 教育費や住宅ローンで最も苦しい時期。だからこそ、NISAは老後資金を作る「ラストスパートの切り札」になります。

- 60代以上: 「増やす」以上に「守る」ために必要です。退職金や預金をインフレによる目減りから守り、お金の寿命を延ばしましょう。

第4章:NISAで何を買う? 投資初心者のための「代表的な4つの選択肢」

| 種類 | 特徴 | こんな人におすすめ |

| ①全世界株式(オルカン) | 世界中の企業に丸ごと投資。究極の分散。 | 迷ったらコレ! 一番無難で王道。 |

| ②S&P500 | 米国の最強500社に投資。実績抜群。 | 米国の成長を信じる人。 |

| ③NASDAQ100 | 米国のハイテク企業100社に厳選。 | リスクをとって高いリターンを狙いたい人。 |

| ④FANG+ | 米国の超巨大IT企業10社に集中投資。 | 超上級者向け。 激しい値動きに耐えられる人。 |

私が「アメリカ経済」に重きを置く理由

私自身は、S&P500やFANG+など、米国株を中心に投資しています。

身の回りを見渡して、 iPhone、Google、Amazon、NVIDIA…私たちの生活を支配しているのは、いつもアメリカの企業だからです。

2026年の新NISAでは、アメリカの時価総額が高い成長企業を10社入れてあるメガ10という投資信託を購入しました。

もちろん、「アメリカ一国だけは怖い」という方は、「全世界株式(オルカン)」を選べば間違いありません。これ一本で世界中の成長を取り込めます。

第5章:【証拠】NISA積立シミュレーション(月3・5・10万円)

では、実際にどれくらい増えるのか? 過去のデータに基づいたシミュレーションをご覧ください。

※ここでは年率5%(保守的)、10%(標準的)、15%(好調)で計算します。

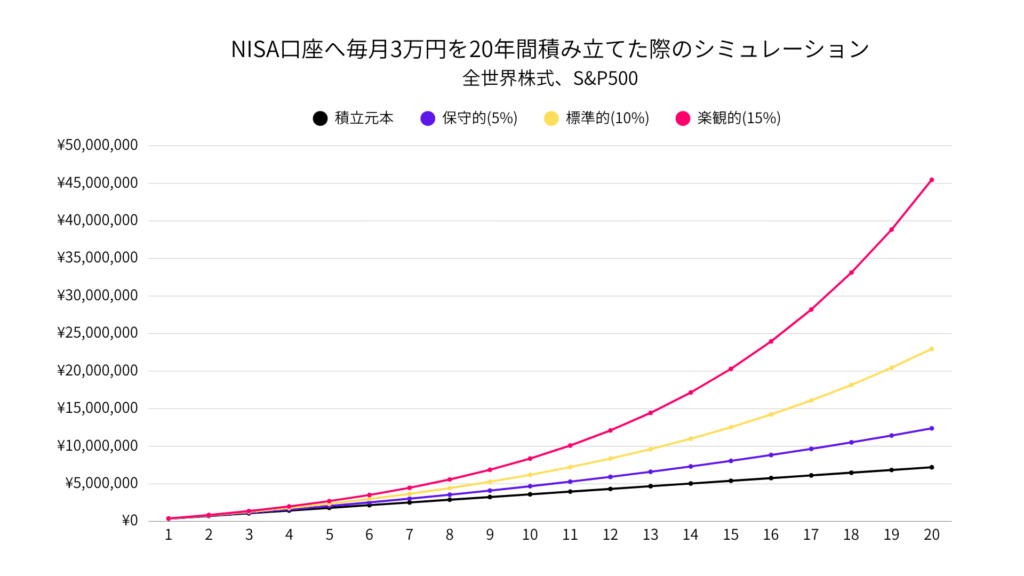

① 毎月3万円 × 20年間(元本720万円)

- 保守的(年率5%): 過去の実績から見て、かなり控えめに見積もったライン。

- 標準的(年率10%): S&P500の過去数十年の平均リターンに近い、現実的な目標ライン。

- 楽観的(年率15%): S&P500や全世界株式が、特に好調な20年を維持した場合のライン。

【シミュレーション①】毎月3万円を20年間積み立てた場合

まずは、無理なく始められる「月3万円」からです。

投資元本は、3万円 ×12ヶ月 ×20年 = 720万円 です。

グラフの通り、20年後の結果は…

- 元本: 720万円

- 保守的 (5%): 約 1,238万円

- 標準的 (10%): 約 2,297万円

- 楽観的 (15%): 約 4,547万円

月3万円の積立でも、インデックス投資の「複利」の力を借りれば、標準的なリターンでも「老後2000万円問題」が解決できてしまうほどの可能性を秘めていることが分かります。

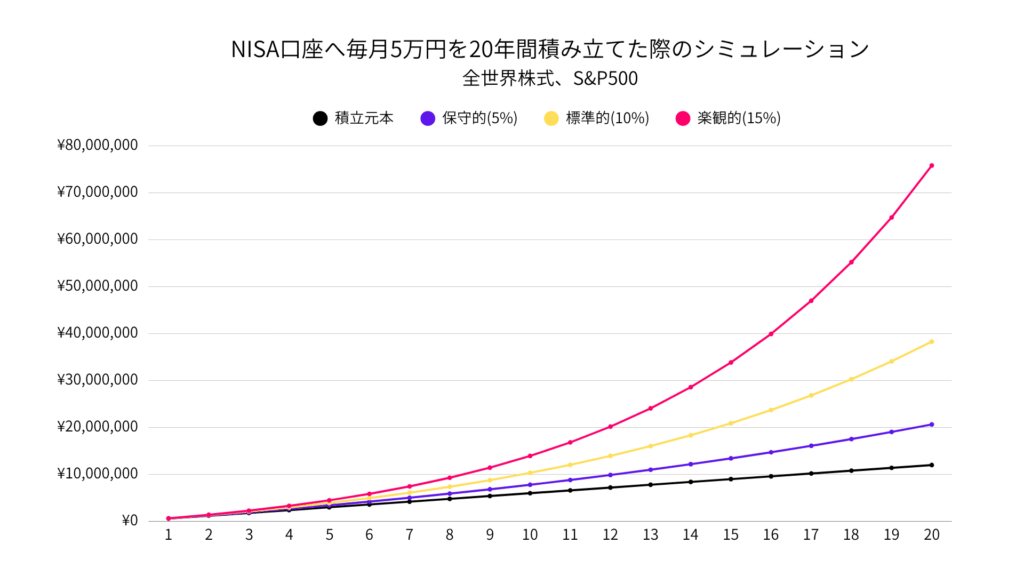

【シミュレーション②】毎月5万円を20年間積み立てた場合

次に、もう少し頑張って「月5万円」のケースです。

元本は、5万円 ×12ヶ月 ×20年 = 1,200万円 です。

20年後の結果は…

- 元本: 1,200万円

- 保守的 (5%): 約 2,063万円

- 標準的 (10%): 約 3,828万円

- 楽観的 (15%): 約 7,579万円

元本が大きくなるほど、「複利」の効果は絶大になります。「標準的」な運用でも、元本の3倍以上の資産が築ける可能性がある。これが投資の力です。

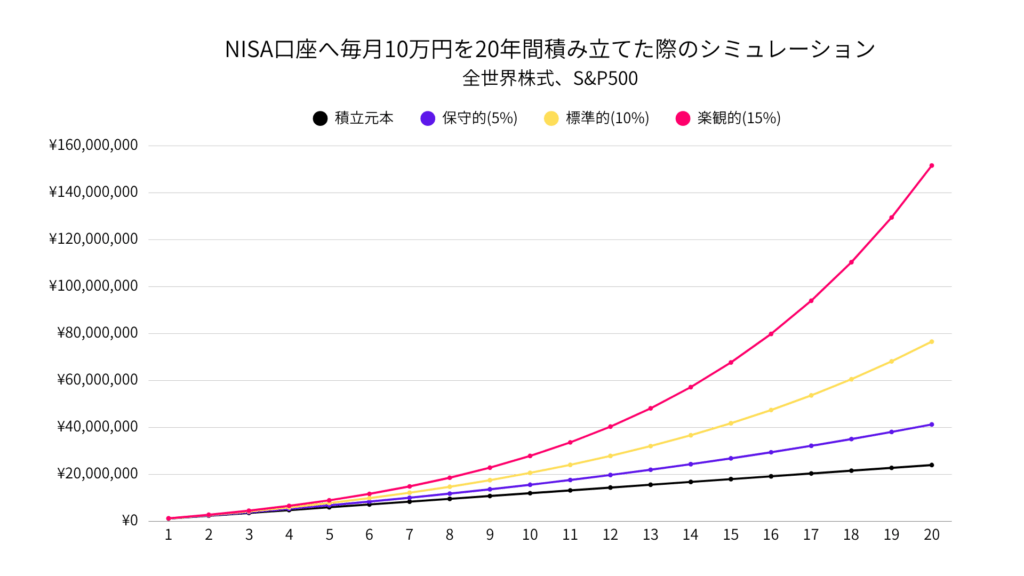

【シミュレーション③】毎月10万円を20年間積み立てた場合

最後に、NISAの新制度(つみたて投資枠)の上限に近い「月10万円」のケースです。

元本は、10万円 × 12ヶ月 × 20年 = 2,400万円 です。

20年後の結果は…

- 元本: 2,400万円

- 保守的 (5%): 約 4,127万円

- 標準的 (10%): 約 7,656万円

- 楽観的 (15%): 約 1億5,159万円

月10万円を貯金し続けても、20年で2400万円です。

しかし、NISAで投資に回せば、「標準的」なリターンでも7600万円以上、「楽観的」シナリオなら「億」を超える資産形成も、夢物語ではないことがお分かりいただけると思います。

第6章:私が300万溶かして学んだ「たった一つの心構え」

夢のようなグラフをお見せしましたが、最後に「一番大事な現実」をお伝えします。

投資の世界には、必ず「暴落」がやってきます。

資産が半分になるような地獄が、10年、20年の間には必ず起こります。

私は過去、個別株とFXで300万円を失いました。 汗水たらして稼いだお金が消える恐怖、絶望感。あれは二度と味わいたくありません。

しかし、その痛みを知っているからこそ、今の私は強い。 積立投資において、暴落は「恐怖」ではありません。

暴落 = 絶好のバーゲンセール

基準価額が下がれば、同じ金額で「たくさんの口数(量)」を買うことができます。 この「安値で仕込んだ大量の株」が、相場が回復した時に爆発的な利益を生むのです。

「暴落が来ても、絶対に売らない。むしろ喜んで買い増す」

この「断固たる決意」さえあれば、あなたはきっと資産形成で勝てます。

一時的なマイナスに動じず、淡々と積み立てを続けましょう。

暴落は「恐怖」ではなく「バーゲンセール」

「そんな怖い思いをしてまで、なぜ投資を?」

そう思われるでしょう。

そんな時にはやはり、積立投資の「強さ」が発揮されるからです。

NISAで毎月3万円を積み立てているとします。(※投資信託の価格を「1万口=1万円」と仮定します)

- 平時: 基準価額1万円の時 → 3万円で「3万口(くち)」しか買えません。

- 暴落時: 基準価額5千円に暴落! → 同じ3万円で「6万口(くち)」も買えます。

暴落は、長年積立を続けてきた人にとっては「資産の目減り」という恐怖ですが、これから積み立てていく私たちにとっては、「安くなった時に、大量の口数(くちすう)を購入できる」という、絶好の「バーゲンセール」なのです。

この「安い時に大量に仕入れた口数」が、景気が回復した時に、あなたの資産を爆発的に増やす原動力となります。

暴落を「恐怖」と捉えて売ってしまう人(損する人)と、暴落を「チャンス」と捉えて買い続ける人(将来大きく勝つ人)。

あなたは、どちらになりたいですか?

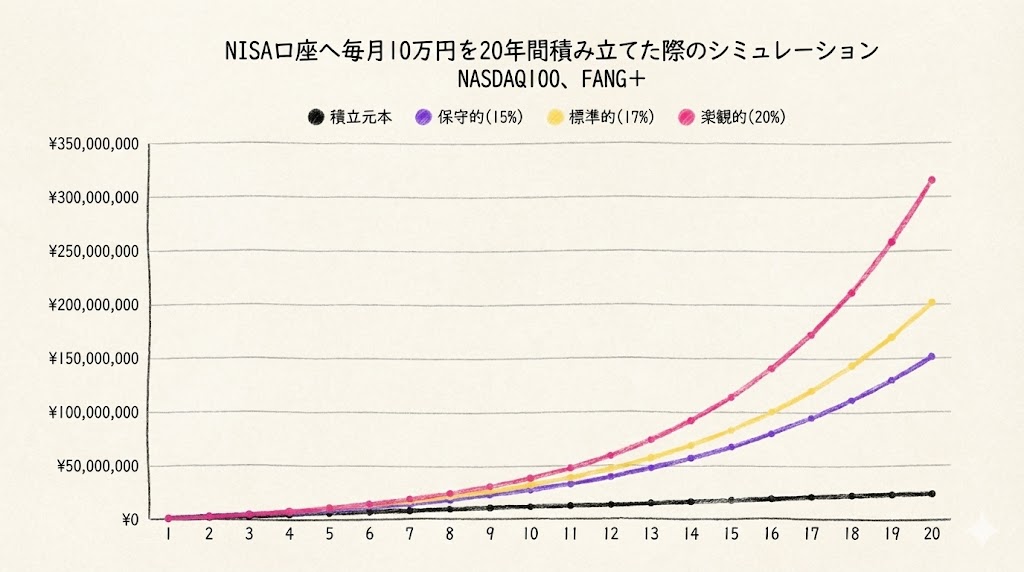

第7章:【おまけ】S&P500では満足できない方へ (NASDAQ/FANG+)

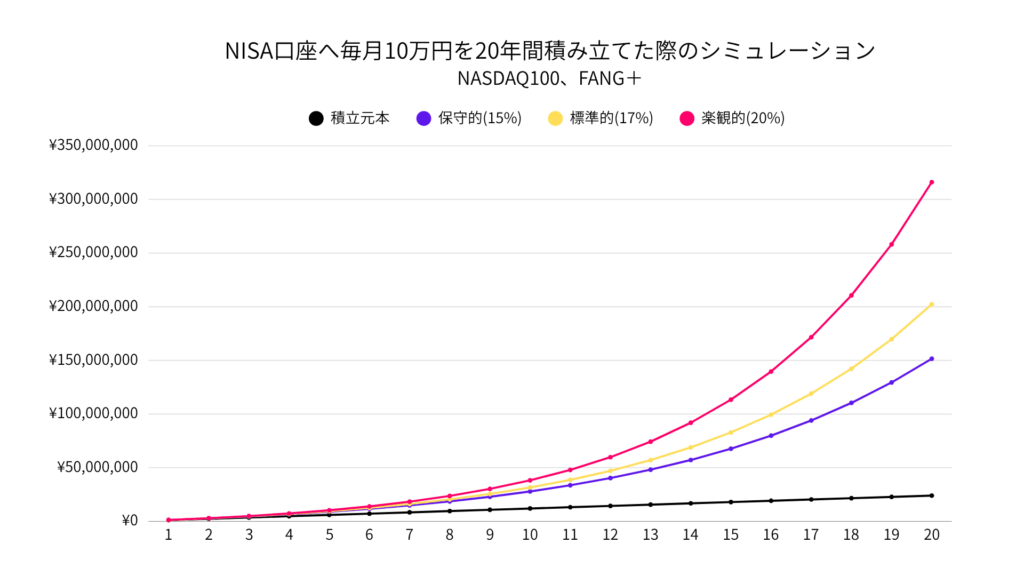

最後に、S&P500のリターン(標準10%)では満足できない、という方のために、もう一つのグラフをお見せします。

これは「NASDAQ100」や「FANG+」といった、アメリカのハイテク企業に集中投資した場合のシミュレーションです。

【※最重要※】

このグラフは、先のグラフとは「年率」の前提が全く違います。

凡例の通り、これはここ数年間の成長が継続したと仮定した、年率15%(保守的)、年率17%(標準的)、年率20%(楽観的)という、S&P500を遥かに超えるリターンを想定したシミュレーションです。

月10万円の積立が、20年後に1億5千万円(保守的)、2億円(標準的)、3億1千万円(楽観的)に達する可能性を秘めています。

ただし、何度も言いますが、リターンが高いということは、リスク(値動き)はS&P500の比ではありません。

ITバブル崩壊時には、NASDAQは80%以上も暴落しました。あなたの資産が「5分の1」になる可能性もある世界です。

まさに天国と地獄です。このグラフの未来を目指すのであれば、第6章でお話しした「断固たる決意」が、人一倍必要になることだけは、肝に銘じておいてください。

結論:未来を変えるのは「今」の行動だけ

今回お見せしたグラフは、単なるシミュレーションですが、「貯金」と「投資」の間にどれほど残酷な差が生まれるか、その証拠としては十分すぎるものだったと思います。

私たちは、介護という仕事柄、多くの人生の「最期」に立ち会います。

その中で、「お金」が、老後の「尊厳」や「選択肢」にどれほど直結しているか、痛いほど理解しているはずです。

インフレで目減りする貯金通帳を眺めて不安に過ごすか。 それとも、NISAという最強のエンジンを使って、資産を育てていくか。

このブログを読んでいる「今」が、一番若い瞬間です。 口座開設には時間がかかります。面倒くさがらず、まずは資料請求や申し込みだけでも済ませておきましょう。

その小さな一歩が、20年後のあなたと家族を必ず助けてくれます。

【免責事項】

当ブログは情報提供を目的としたものであり、特定の金融商品の売買を推奨・勧誘するものではありません。

投資に関する最終決定は、ご自身の判断と責任において行ってください。

当ブログの情報に基づいて生じたいかなる損失についても、一切の責任を負いかねますのでご了承ください。